Indice di liquidità al 176%, grado di qualità del patrimonio al 16,2% e livello di redditività che sfiora il 9%: numeri, coefficienti e indici rivelano che sono quasi impossibili impatti significativi sulle banche italiane dalle due crisi che hanno interessato la Silicon Valley Bank negli Stati Uniti e Credit Suisse in Svizzera. E’ quanto emerge dall’analisi della Fabi (Federazione autonoma bancari italiani).

Analisi Fabi: banche italiane solide e meno esposte a turbolenze finanziarie

Una situazione di tranquillità che riguarda tutto il settore bancario europeo. La Vigilanza dell’Unione europea e le autorità finanziarie del Vecchio continente, che hanno norme più stringenti e impongono controlli differenti e maggiori rispetto a quelle dei due Paesi degli istituti falliti, hanno fatto tesoro di quanto accaduto con la precedente crisi globale del 2008 e hanno ampliato il proprio lavoro, chiedendo alle banche di rafforzare soprattutto la loro posizione patrimoniale e i requisiti di liquidità. Un sacrificio durato anni che però oggi porta i suoi frutti: gli istituti di credito dell’area euro, che tra l’altro sono per nulla presenti in Silicon Valley Bank, sono solidi e meno esposti alle turbolenze finanziarie di questi giorni. Per comprendere a pieno questa solidità, è sufficiente analizzare i dati relativi a settembre 2022 e che interessano le più importanti banche dei principali Paesi europei.

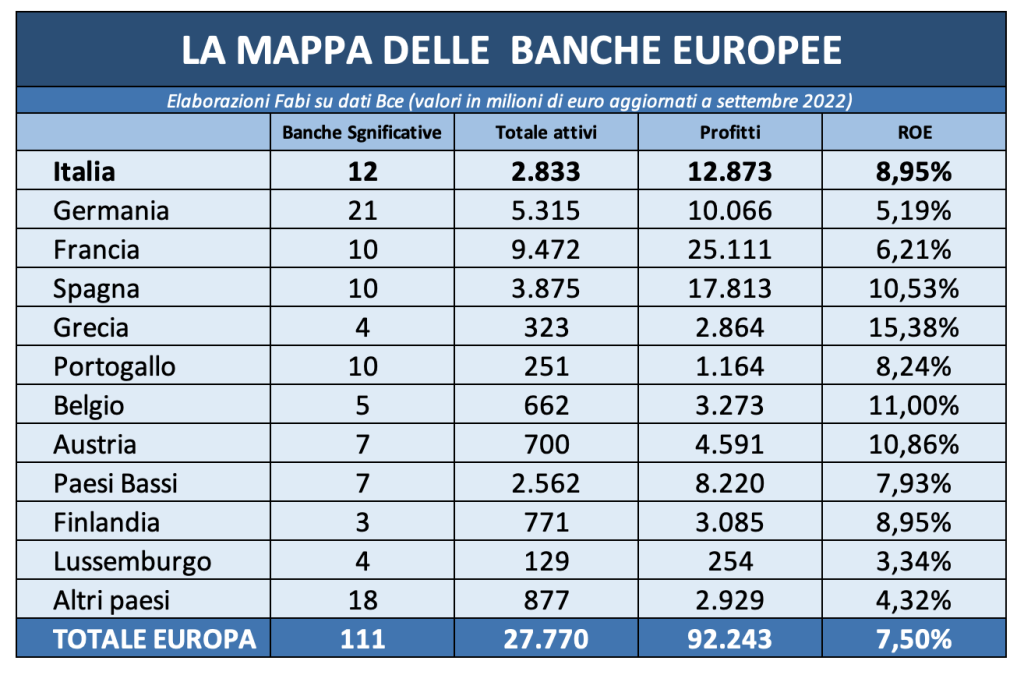

Complessivamente, in Europa sono 111 gli istituti di credito significativi. Il totale degli attivi di questi complessivamente ammonta a ben 27,77 miliardi di euro e quello dei profitti supera i 92 miliardi. Analizzando nel dettaglio le prime quattro nazioni, l’Italia con 12 banche significative è al quarto posto per totale di attivi (2,8 miliardi di euro) e per profitti (12,87 miliardi di euro), con un roe (return on equity) dell’8,95%, al di sopra della media dell’Unione europea. È la Francia il Paese con i valori più alti: a fronte di “sole” 10 banche significative, ha attivi per 9,47 miliardi, profitti per 25,11 miliardi con un roe del 6,21%, anche se di quasi due punti percentuali inferiore al dato dell’Italia. La Germania (21 istituti significativi), registra attivi per 5,3 miliardi, profitti per 10,06 miliardi, con un roe ancora più basso, al 5,19%. Prima dell’Italia, per attivi (3,87 miliardi) e profitti (17,81 miliardi), si colloca la Spagna, che incassa un roe al 10,53%.

Non sono solo i coefficienti patrimoniali e di redditività a dare uno spaccato ancora più preciso di quanto gli istituti europei siano solidi. Dai numeri dei principali istituti di credito italiani, emergono indicazioni più che positive e rassicuranti per il settore.

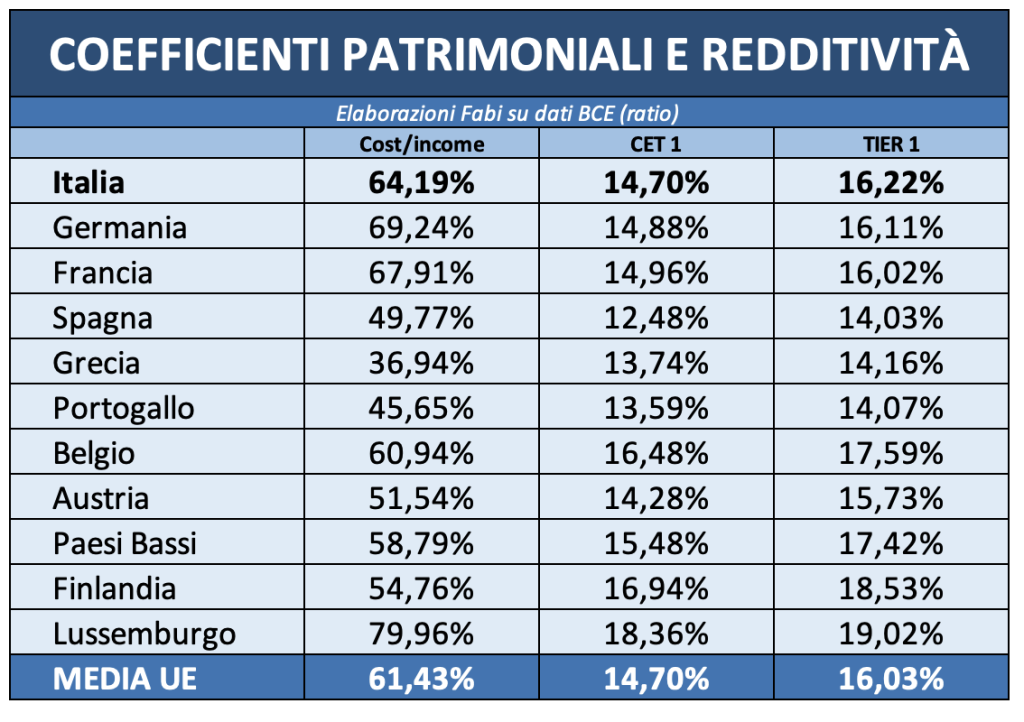

L’Italia, con una massa di attivi pari alla metà di quella tedesca e a circa un terzo di quella francese, vanta un roe (return on equity) superiore non solo alla media europea, ma anche ai principali concorrenti dell’area euro (Italia: 8,95%, media europea: 7,50%), una percentuale relativa al cost/income pari al 64,2%, un Cet1 che si attesta in media al 14,7% rispetto all’8% stabilito come valore minimo dalla Bce e un Tier1 al 16,2%. Senza dimenticare che gli indici patrimoniali delle banche italiane di minore dimensione raggiungono in taluni casi valori ben più alti, a testimonianza che anche le piccole realtà hanno rafforzato il proprio patrimonio per fronteggiare eventuali altre crisi sistemiche. Tornando ai grandi gruppi bancari, valori simili all’Italia li troviamo in Germania (cost/income al 69,2%, Cet1 al 14,9% e Tier1 al 16,1%) e in Francia (cost/income al 67,9%, Cet1 al 15% e Tier1 al 16%). La Spagna, invece, mostra più “fragilità” pur rimanendo su valori sufficienti per rispondere a eventuali crisi, ma decisamente più bassi delle altre tre nazioni: il cost/income è al 49,8%, Cet1 al 12,5% e Tier1 al 14%.

A questi valori, poi, si aggiungono i coefficienti relativi a npl e liquidità. Il rapporto tra totale crediti e non performing loan dell’Italia si attesta al 2,6%, dimostrando gli effetti positivi delle politiche di de-risking, in coerenza con i principali piano industriali delle banche degli ultimi anni. Le banche italiane vantano un profilo di liquidità solido e robusto, con un indicatore (Lcr ratio) del 176%, ampiamente distante dal 100% minimo stabilito dalle regole di Basilea.

Quest’ultimo si attesta al 147% per la Germania e per la Francia e al 193% per la Spagna. Quanto al rapporto tra crediti e npl, per le più importanti banche tedesche è allo 0, 93%, per le francesi allo 1,8% e per le spagnole al 2,7%, mentre per quelle italiane è al 2,6%.

Quanto, all’origine dei ricavi dei 111 istituti di credito presi in esame dai dati Bce, complessivamente, gli interessi netti portano nelle casse 206,9 miliardi di euro, le commissioni 119,92 miliardi, i proventi operativi 376,07 miliardi. Le 12 banche italiane analizzate si attestano rispettivamente a 24,18 miliardi di interessi netti, 19,46 miliardi di commissioni e 50,06 miliardi di proventi operativi, con un rapporto interessi/ricavi al 48,32% e commissioni/ricavi al 38,87%.

In linea con i dati degli attivi e dei profitti, anche in questo caso l’Italia è quarta nell’area euro, dietro a Francia (53,66 miliardi, 41,85 miliardi, 119,07 miliardi e i due rapporti al 45,07% e 35,15%), Spagna (52,98 miliardi, 19,32 miliardi, 74,60 miliardi, 71,01% e 25,91%) e Germania (26,02 miliardi, 19,76 miliardi, 53,75 miliardi, 48,42% e 36,78%). Assieme agli istituti di credito di Germania, Francia e Spagna, quelli italiani vantano un giusto mix di ricavi che, congiuntamente alla qualità degli assets e alla buona patrimonializzazione, consente di resistere e di rispondere prontamente ai cambiamenti che intervengono nel contesto economico e nella regolamentazione.

SILEONI: «CRUCIALI VIGILANZA EFFICACE, QUALITÀ VERTICI E RUOLO LAVORATORI»

«La solidità finanziaria delle banche italiane dipende da tre fattori cruciali: le regole e i controlli efficaci della vigilanza, la qualità professionale dei vertici dei gruppi e la resilienza assicurata dalle lavoratrici e dai lavoratori che con il loro impegno, la serietà e lo spirito di abnegazione hanno fornito un formidabile contributo alla tenuta e alla stabilità del settore bancario italiano in un periodo di profonda trasformazione non privo di incertezze, sia quelle legate alla pandemia sia quelle derivanti dalla guerra in Ucraina. Si tratta di un dato di fatto, di un merito che andrà adeguatamente riconosciuto, dalle banche, anche dal punto di vista economico, in occasione del rinnovo del contratto collettivo nazionale di lavoro che sarà al centro del prossimo negoziato. Il lavoro ha consentito alle banche italiane di compiere un salto di qualità estremamente significativo sotto tutti i punti di vista: per gli indici di liquidità, la bontà del patrimonio e il livello di redditività, tutti e tre superiori alla media europea» commenta il segretario generale della Fabi, Lando Maria Sileoni.

UNISCITI ALLA COMMUNITY DI SOLDI365.COM:

FACEBOOK – TWITTER – INSTAGRAM – YOUTUBE – TELEGRAM – LINKEDIN

VISITA LE ALTRE SEZIONI DI SOLDI 365.COM:

HOME PAGE – ECONOMIA – FINANZA – INVESTIMENTI – TRADING ONLINE – CRIPTOVALUTE – RISPARMIO – BUSINESS – GIOCHI – SCOMMESSE – LUSSO – GUADAGNARE – BONUS E PROMOZIONI – FORMAZIONE – TRASFERIRSI ALL’ESTERO – GUIDE E TUTORIAL – EVENTI – VIDEO – CHAT – FORUM.